2013年の3月、アベノミクスの始まりとほぼ同時に独立しました。アベノミクスが始まったから独立したわけではありませんが、アベノミクスがもたらし得る変化は、起業においては追い風になり得ると感じたことも確かです。その時に、アベノミクスがどのような影響をもたらすかについてのコラムを書きました。あれから12年。このコラムでは、その時の予測の答え合わせをしたうえで、ここから10年のポストアベノミクス時代について予測してみたいと思います。

■予測1:「アベノミクスによる金融緩和でドル円は110円前後まで下落する」→正答率60%

第2次安倍政権が発足当時(2012月12月末)のドル円相場は約87円でした。アベノミクスの本格始動とともに急速な円安が進み、ドル円は2015年末には120円に達しました。それ以降のドル円は、110円から120円前後のレンジで推移し、このトレンドは2021年末まで継続します。当初の予測はおおよそ10年程度のスパンを想定していたため、概ね外れていないといえそうです。

しかし、その後のドル円相場に決定的な影響をもたらしたのは、こうしたトレンドを覆す巨大なイベントでした。それは、疫病(コロナ)と戦争(ウクライナ)です。2020年から本格化したコロナの発生による経済への影響を抑えるため、世界各国の政府はフルスロットルで財政出動と金融緩和を行いました。結果的に世界中にマネーが溢れました。これが、コロナの終息後も続いた需要刺激策と相まって、潜在的なインフレの火種となります。そして、決定的なトリガーとなったのが2022年2月に始まったロシアによるウクライナ侵略です。コロナで既に寸断されていたサプライチェーンはさらに混乱し、世界は激しいインフレのフェーズに入ります。

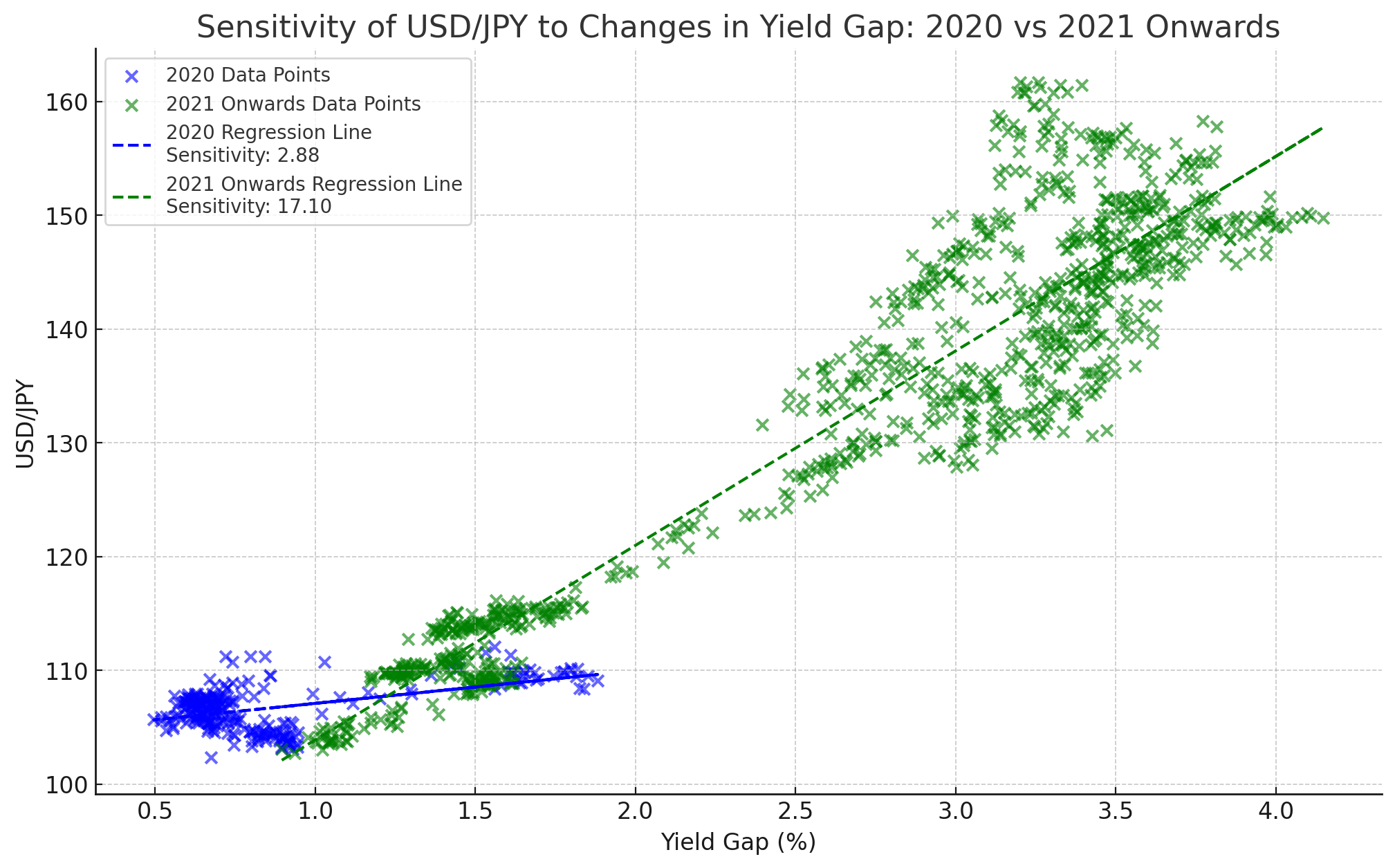

米国のインフレ率はピーク時(2021年~2022年)には8%程度に達しました。FRBは緩和政策から引き締めに転じ、比較的短期間で複数回の利上げを行い、インフレ退治にまい進しました。米国が利上げに転じたのに対し、安定的な物価上昇の定着が確実に定着したとは言えない日本は、ゼロ金利を維持し、日米金利差が急速に拡大していきます。これにより、ドル円は110~120円のレンジから、一気に140~160円のレンジにジャンプアップしました。冒頭のグラフは、ドル円の推移と日米金利差(10年国債利回り)の相関関係をAI(ChatGPT)に分析させたものです。相関係数は86%と極めて高く、FRBの利上げ開始以降のドル円の変動は、ほぼ日米金利差で説明できるといってもいいでしょう。この分析では、日米金利差1%の変動に対するドル円感応度は17.1円。金利差が1%拡大すれば、ドル円は17円ほど円安に振れる理屈です。

■予測2:「物価上昇率2%が達成されるとしたら、ディマンドプル型ではなく、コストプッシュ型インフレで達成される」→正答率60%

アベノミクスが目指した理想は、金融緩和が失業率の低下をもたらし、さらに労働市場の需給をひっ迫させることで賃金が上昇し、消費や投資の拡大を中心としたディマンドプル型のインフレが発生することです。需給ギャップは明確に解消され、実需に基づく緩やかな物価上昇が持続すれば、アベノミクスは理想のゴールを達成したといえたでしょう。しかし、現在特に日本で起きているインフレは、このようなディマンドプル型のインフレではなく、150円を超える円安によるコストの上昇を基礎とした「コストプッシュインフレ」であることに議論の余地はありません。

しかし一方で、このようなコストプッシュインフレは、ドル円110円~120円の水準では全く起きませんでした。当初の予想では、ドル円90円の水準が120円の水準まで、30円ほど切り下がれば、コストプッシュインフレが起こると想定していました。しかし、90円の水準から比較すると実に50円~60円程度の円安水準(150円前後)になって、初めて顕著なコストプッシュインフレが起きました。ドル円110円水準は、「高すぎた円の調整」であり、企業のコスト構造に深刻な影響をもたらすほどの円安ではなったことになります。従って、予測の正答率は60%だったといえます。

■予測3:「日本では賃金の上昇が起きず、スタグフレーションに陥る」→採点保留

賃金が上昇しない中で、コストプッシュインフレが進行すれば、消費は伸びず、投資も抑制され、GDPの成長は鈍化する可能性があります。経済活動が停滞する中でインフレだけが進行すれば、それはいわゆるスタグフレーション(景気後退下の物価上昇)に陥る可能性があります。ところが、少なくとも現時点では日本の経済状況はスタグフレーションとは言えないでしょう。しかし、この予測が「不正解」だったと判断するには、まだ時期尚早と思われます。名目賃金の上昇率はインフレ率を下回り、実質賃金はほぼ横ばいか下落する傾向が続いています。2025年1月20日に発足するトランプ政権の政策が金融市場と金利動向、そして為替市場にどのように影響するか予断を許しません。その動向次第で日本がスタグフレーションに陥る可能性は十分にあります。

■本格的なポストアベノミクス時代は、日銀の次の利上げから始まる

日本がスタグフレーションに陥るのか否かも含め、2025年以降の経済動向を予測するうえで極めて重要なことは、日本銀行による利上げがいつ行われるか(そもそも利上げできるのかを含め)です。そして利上げが行われた場合、その影響はどのように国内外の経済に影響するのか。

2024年に、日銀はゼロ金利を解除し、かつ0.25%の利上げを行いました。しかしその後も極めて緩和的な環境が続いていることに変わりはありません。円キャリ―トレードは隆盛を極め、日本の円は国内のみならず世界の金融市場に巨大な流動性を与え続けています。米国がかなりのペースで利上げを進めたにも関わらず、しぶといインフレ基調が続いている背景には、少なくとも一定程度の円と日銀の政策影響があるのではないかと推察されます。いわば「日銀のFRB化」ともいえる現象です。もしこの仮説が正しければ、日銀が今後実行するであろう利上げは、日本経済のみならず、米国経済にも少なからぬ影響を与える可能性があります。

次回以降のコラムでは、2025年前半にも行われると予想される日銀の利上げが、どのような「ポストアベノミクス」時代を演出するのかを考察してみたいと思います。具体的には「東証1部企業」に象徴されるような大企業への影響、「未上場中小企業への影響」、そして「スタートアップ」への影響です。これに加えて、進行するインフレと日銀の政策が、「日本の政治と政局」にどのような影響を与えるかについても考察してみたいと思います。政治と経済は密接不可分に影響しあっており、特に日銀の金融政策について考察する場合、政治に関する考察も避けては通れないからです。(続く)

- By 西澤龍

- 1月 06, 2025

- インフレが変える世界